ž°įžĄ†žāįžóÖ ŪėĄŪô© ŽįŹ ž§ĎžÜĆž°įžĄ†žā¨ Žįúž†ĄŽį©ŪĖ•

- 1. 32 žāįžóÖžĚīžäą ž°įžĄ†žāįžóÖ ŪėĄŪô© ŽįŹ ž§ĎžÜĆž°įžĄ†žā¨ Žįúž†ĄŽį©ŪĖ• Ž™© žį® ‚Ö†. ž°įžĄ†žāįžóÖ ŽŹôŪĖ• ŽįŹ ž†ĄŽßĚ ‚ÖĘ. ž§ĎžÜĆ ž°įžĄ†žā¨ Žįúž†ĄŽį©ŪĖ• ‚Ö°. ž§ĎžÜĆ ž°įžĄ†žā¨ ŪėĄŪô© ‚Ö£. Í≤įŽ°† ŽįŹ žčúžā¨ž†ź ‚Ö†. ž°įžĄ†žāįžóÖ ŽŹôŪĖ• ŽįŹ ž†ĄŽßĚ ‚Ė° ž°įžĄ†žāįžóÖ ŽŹôŪĖ• ‚óč žĄłÍ≥Ą ŽįŹ ÍĶ≠Žāī žč†ž°įžĄ† žąėž£ľŽüČžĚÄ '07ŽÖĄ žĚīŪõĄ 2ŽÖĄÍįĄ ÍłČÍįź ŪõĄ ‚Äô10ŽÖĄ Žč§žÜĆ ŪöĆŽ≥Ķ Ôľć '08ŽÖĄ ŪēėŽįėÍłį ͳĎ°úŽ≤Ć ÍłąžúĶžúĄÍłįžóź ŽĒįŽ•ł Í≤ĹÍłįŪēėÍįē, ŪēīžÉĀŽ¨ľŽŹôŽüČ ÍįźžÜĆ ŽďĪžĚė žėĀŪĖ• žúľŽ°ú 2ŽÖĄ žóįžÜć žąėž£ľŽüČ ÍłČÍįź Ôľć ‚Äô10ŽÖĄ žč†ž°įÍįÄÍ≤© ŪēėŽĚĹžóź ŽĒįŽ•ł ŽĆÄÍłįžąėžöĒ ŽįúžÉĚžúľŽ°ú žąėž£ľŽüČ žÜĆŪŹ≠ ŪöĆŽ≥Ķ Ôľć ž§ĎÍĶ≠žĚė žąėž£ľŽüČ ž¶ĚÍįÄŽ°ú ‚Äô08ŽÖĄ, ‚Äô09ŽÖĄ ÍĶ≠Žāī ž°įžĄ†žā¨žĚė žąėž£ľŽüČ ŽĻĄž§ĎžĚī ÍįźžÜĆŪēėžėÄžúľ Žāė ‚Äô10ŽÖĄžóź ‚Äô07ŽÖĄ žąėž§Ä(35%)žúľŽ°ú ŪöĆŽ≥Ķ ‚óč ‚Äô09ŽÖĄŽ∂ÄŪĄį žĄłÍ≥Ą ŽįŹ ÍĶ≠Žāī ÍĪīž°įŽüČžĚī žąėž£ľŽüȞ̥ žīąÍ≥ľŪē®žóź ŽĒįŽĚľ žąėž£ľžěĒŽüČžĚÄ žßÄžÜ枆Āžúľ Ž°ú ÍįźžÜĆ Ôľć ‚Äô10ŽÖĄŽßź žĄłÍ≥Ą žąėž£ľžěĒŽüČžĚÄ ‚Äô08ŽÖĄ ŽĆÄŽĻĄ 70% žąėž§ÄžúľŽ°ú ŪēėŽĚĹ Ôľć ÍĶ≠Žāī ž°įžĄ†žā¨žĚė ‚Äô10ŽÖĄŽßź žąėž£ľžěĒŽüČžĚÄ 44.6ŽįĪŽßĆCGTŽ°ú ÍĪīž°įŽä•Ž†•(15.5ŽįĪŽßĆCGT) Íįźžēąžčú 3ŽÖĄÍįĄ ÍĪīž°įŽ∂ĄŽüȞ̥ Ž≥īžú† * Ž≥łÍ≥†ŽäĒ žāįžĚÄÍ≤Ĺž†úžóįÍĶ¨žÜĆ žĖĎžě¨Ūėł žąėžĄĚžóįÍĶ¨žõź, žč†ŪėúžĄĪ žĪ֞쥞óįÍĶ¨žõźžĚī žßĎŪēĄŪēėžėÄžúľŽ©į, Ž≥łÍ≥†žĚė Žāīžö©žĚÄ žßĎŪēĄžěźžĚė Í≤¨ŪēīŽ°ú ŽčĻŪĖČžĚė Í≥ĶžčĚžěÖžě•žĚī žēĄŽčė

- 2. ž°įžĄ†žāįžóÖ ŪėĄŪô© ŽįŹ ž§ĎžÜĆž°įžĄ†žā¨ Žįúž†ĄŽį©ŪĖ• 33 ÍĶ≠Žāī žąėž£ľ ŽįŹ žąėž£ľžěĒŽüČ ž∂ĒžĚī (Žč®žúĄ : ŽįĪŽßĆCGT) ÍĶ¨Ž∂Ą ‚Äô07 ‚Äô08 ‚Äô09 ‚Äô10 žąėž£ľŽüČ 32.8 18.5 4.8 12.0 ÍĪīž°įŽüČ 12.0 15.5 15.5 15.5 žąėž£ľžěĒŽüČ 65.7 67.7 54.5 44.6 žĄłÍ≥Ą žč†ž°įžĄ† žąėͳȎŹôŪĖ• ÍĶ≠Žāī ž°įžĄ†žā¨ žčúžě•ž†źžú†žú® Ž≥ÄŪôĒ (ŽįĪŽßĆCGT) 4 0% 250 žąėž£ľŽüČ 200 ÍĪīž°įŽüČ 3 5% žąėž£ľžěĒŽüČ 150 100 3 0% žąė ž£ľ ŽüČ (%) 50 ÍĪī ž°į ŽüČ (%) žąė ž£ľ žěĒ ŽüČ (%) 0 2 5% '01 '03 '05 '07 '09 '01 '0 3 '0 5 '0 7 '09 žěźŽ£Ć : Clarkson(World Ship Yard Monitor, January 2011) ‚Ė° žąėžöĒ¬∑Í≥ĶͳȞ†ĄŽßĚ ‚óč ŪėłŪô©Íłį ŪēúÍĶ≠Í≥ľ ž§ĎÍĶ≠žĚė žĄ§ŽĻĄŪą¨žěź ŪôēŽĆÄŽ°ú ÍĪīž°įŽä•Ž†• Í≥ľžěČ žÉĀŪÉú Ôľć ÍĶ≠Žāī ž§ĎžÜĆž°įžĄ†žā¨žĚė ŽŹĄŪĀ¨žĄ§ŽĻĄ Ūôēž∂©, ž°įžĄ†Íłįžěźžě¨žā¨žĚė ž°įžĄ†žóÖ žßĄž∂úÍ≥ľ ž§ĎÍĶ≠žĚė ž†Ą ŽěĶž†Ā žĄ§ŽĻĄŪą¨žěź ŪôēŽĆÄŽ°ú žĄłÍ≥Ą ÍĪīž°įŽä•Ž†•žĚī ‚Äô07ŽÖĄ 40ŽįĪŽßĆCGTžóźžĄú ‚Äô10ŽÖĄ 56ŽįĪŽßĆ CGTŽ°ú 40% ž¶ĚŽĆÄ Ôľć žĄłÍ≥Ą žč†ž°įžąėž£ľŽüČžĚÄ ‚Äô09ŽÖĄ 14.5ŽįĪŽßĆCGT, '10ŽÖĄ 34.5ŽįĪŽßĆCGTžóź Í∑łž≥ź Í≥ĶÍłČÍ≥ľ žěČ ŽįŹ ÍįÄÍ≤©ŪēėŽĚĹ ž∂ĒžĄł

- 3. 34 žāįžóÖžĚīžäą ÍĶ≠Žāī žąėž£ľ ŽįŹ žąėž£ľžěĒŽüČ ž∂ĒžĚī (Žč®žúĄ : ŽįĪŽßĆCGT) ÍĶ¨ Ž∂Ą ‚Äô07 ‚Äô08 ‚Äô09 ‚Äô10 ‚Äô12(F) ‚Äô14(F) ‚Äô15(F) ŪēúÍĶ≠ 12.0 15.5 16.5 17.5 16.0 14.5 14.0 ž§ĎÍĶ≠ 6.5 9.5 13.0 19.0 16.0 14.5 14.0 ÍĪīž°į žĚľŽ≥ł 10.0 10.5 10.0 10.0 8.0 6.5 6.0 Žä•Ž†• žú†ŽüĹ 7.5 7.5 7.0 6.0 2.8 2.3 2.0 ÍłįŪÉÄ 4.0 4.0 3.5 3.5 2.5 2.3 2.0 Í≥Ą 40.0 47.0 50.0 56.0 45.3 40.1 38.0 žąėž£ľŽüČ 93.8 53.7 14.5 34.5 24.0 36.0 31.6 Í≥ľžěČžĄ§ŽĻĄ„ÄÄ (53.8) (6.7) 35.5 21.5 21.3 4.1 6.4 žěźŽ£Ć : Clarkson ‚óč Žč®Íłįž†ĀžúľŽ°ú žč†ž°įžąėžöĒÍįÄ žÜĆŪŹ≠ ŪöĆŽ≥ĶŽź† ž†ĄŽßĚžĚīŽāė žĄ†žĘÖŽ≥ĄŽ°ú žį®Ž≥ĄŪôĒ žėąžÉĀ Ôľć Ž≤ĆŪĀ¨žĄ†žĚÄ žĄ†Ž≥ĶŽüČžĚė ÍłČÍ≤©Ūēú ž¶ĚÍįÄŽ°ú ž∂ĒÍįÄ žč†ž°į žąėžöĒ ŪĀ¨žßÄ žēäžĚĄ ž†ĄŽßĚ ‚ąô ‚Äô08ŽÖĄ ͳĎ°úŽ≤Ć ÍłąžúĶžúĄÍłį žĚīŪõĄ ŪēīžÉĀ Ž¨ľŽŹôŽüČ ž¶ĚÍįÄžú®žĚÄ ÍįźžÜĆŪēú ŽįėŽ©ī ŪėłŪô©Íłį žąė ž£ľžĄ†ŽįēžĚė Ž≥łÍ≤©ž†ĀžĚł žĚłŽŹĄŽ°ú žĄ†Ž≥ĶŽüČžĚī ÍłČÍ≤©Ūěą ž¶ĚÍįÄ ‚ąô ‚Äô10ŽÖĄ Ž¨ľŽŹôŽüČ ž¶ĚÍįÄžú® 10.7%, žĄ†Ž≥ĶŽüČ ž¶ĚÍįÄžú® 16.7%, ‚Äô11ŽÖĄ Ž¨ľŽŹôŽüČ ž¶ĚÍįÄžú® 6.2%, žĄ†Ž≥ĶŽüČ ž¶ĚÍįÄžú® 13.0%Ž°ú žėąžÉĀŽź® (Ž≤ĆŪĀ¨žĄ† Íłįž§Ä) Ôľć žĽ®ŪÖĆžĚīŽĄąžĄ†žĚÄ Ž¨ľŽŹôŽüČ ž¶ĚÍįÄžú®žĚī žĄ†Ž≥ĶŽüČ ž¶ĚÍįÄžú®žĚĄ žīąÍ≥ľŪēėŽ©į žč†ž°įžąėžöĒ žó¨Ž†• Ž≥īžú† ‚ąô ‚Äô11ŽÖĄ žėąžÉĀ Ž¨ľŽŹôŽüČ ž¶ĚÍįÄžú®(9.3%), žĄ†Ž≥ĶŽüČ ž¶ĚÍįÄžú®(6.8%)

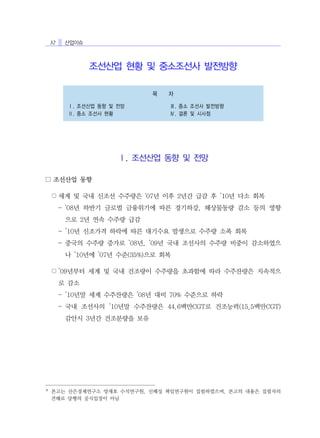

- 4. ž°įžĄ†žāįžóÖ ŪėĄŪô© ŽįŹ ž§ĎžÜĆž°įžĄ†žā¨ Žįúž†ĄŽį©ŪĖ• 35 Ž¨ľŽŹôŽüČ/žĄ†Ž≥ĶŽüČ ŽŹôŪĖ• 2 0 .0 % 20¬† <Ž≤Ć ŪĀ¨ žĄ† > (ŽįĪ ŽßĆ C G T) <žĽ® ŪÖĆ žĚī ŽĄą žĄ† > (ŽįĪ ŽßĆ CGT) 9 .0 % 4 5 .0 ¬† žīąÍ≥ľÍ≥ĶÍłČ 1 5 .0 % 15¬† 7 .0 % 3 5 .0 ¬† 5 .0 % 2 5 .0 ¬† 1 0 .0 % 10¬† 3 .0 % 1 5 .0 ¬† 5 .0 % 5¬† 1 .0 % 5 .0 ¬† 0 .0 % 0¬† ‚Äź1 .0 % 2001 2004 2007 2010 ‚Äź5 .0 ¬† 2001 2004 2007 2010 ‚Äź3 .0 % žąė ž£ľ ŽüČ (B u lk )(žöį ) ‚Äź1 5 .0 ¬† ‚Äź5 .0 % ‚Äź5 ¬† žąėž£ľŽüČ [žĄ† Ž≥Ķ ŽüČ Y o Y (% )‚ÄźŽ¨ľ ŽŹô ŽüČ Y o Y (% ) ] ‚Äź5 .0 % ‚Äź2 5 .0 ¬† ‚Äź1 0 .0 % [žĄ† Ž≥Ķ ŽüČ YoY(%)‚ÄźŽ¨ľ ŽŹô ŽüČ YoY(%) ] ‚Äź1 0 ¬† (Žč®žúĄ : ŽįĪŽßĆDWT) ÍĶ¨Ž∂Ą ‚Äô07 ‚Äô08 ‚Äô09 ‚Äô10 ‚Äô11(F) ŪēīžÉĀŽ¨ľŽŹôŽüČ(Ž≤ĆŪĀ¨) 1,965 2,074 2,113 2,340 2,485 ž¶ĚÍįÄžú® (6.9%) (5.5%) (1.9%) (10.7%) (6.2%) žĄ†Ž≥ĶŽüČ(Ž≤ĆŪĀ¨žĄ†) 392 418 459 536 606 ž¶ĚÍįÄžú® (6.5%) (6.6%) (9.9%) (16.7%) (13.0%) žěźŽ£Ć : Clarkson ž£ľ : Ž≤ĆŪĀ¨ŪôĒŽ¨ľžĚÄ 5ŽĆÄ Ž≤ĆŪĀ¨ŪôĒŽ¨ľ Íłįž§Ä(ž≤†ÍīĎžĄĚ, žĄĚŪÉĄ, Í≥°Ž¨ľ, Ž≥īŪĀ¨žā¨žĚīŪäł/žēĆŽ£®ŽĮłŽāė, žĚłÍīĎžĄĚ) ‚óč ž§ĎÍłįž†ĀžúľŽ°ú ŪĀį ŪŹ≠žĚė žč†ž°įžąėžöĒ ŪöĆŽ≥ĶžĚÄ žĖīŽ†§žöł ž†ĄŽßĚ Ôľć žĄ†ŽįēžĚė žąėŽ™Ö(25~30ŽÖĄ)žĚÄ ž°įžĄ†Í≤ĹÍłįžĚė Cycle1)žóź žėĀŪĖ•žĚĄ ž£ľŽäĒŽćį ‚Äô03ŽÖĄŽ∂ÄŪĄį ž°į žĄ†žóÖ ŪôúŪô©žĚė ŽįįÍ≤ĹžĚī ŽźėžóąŽćė ž§ĎÍĶ≠Í≤Ĺž†úžĚė ͳȞĄĪžě•Í≥ľ ÍįôžĚÄ ŪĀį žĚīžäąÍįÄ ŽįúžÉĚŪēėžßÄ žēäŽäĒ Ūēú žč†ž°įžąėžöĒžĚė ÍłČÍ≤©Ūēú ž¶ĚÍįÄŽäĒ žĖīŽ†§žöł Í≤ÉžúľŽ°ú ž†ĄŽßĚ Ôľć žĶúÍ∑ľ ŽĆÄŪėē žĽ®ŪÖĆžĚīŽĄąžĄ† žąėž£ľŽ°ú ŽĆÄŪėē ž°įžĄ†žā¨žóźÍ≤Ć žč†ž°įžąėž£ľ ŪöĆŽ≥ĶžĚė žč†ŪėłŽ•ľ Ž≥īžĚī Í≥† žěąžúľŽāė žĚīŽäĒ žĚľŽ∂Ä ŽĆÄŪėē Ūēīžöīžā¨(Maersk ŽďĪ)žĚė Žįúž£ľžóź Ūēúž†ēŽźėžĖī žěąžĖī Ž≥łÍ≤© ž†ĀžĚł žóÖŪô©ŪöĆŽ≥ĶžĚĄ Žč®ž†ēŪēėÍłį žĖīŽ†§žöī žÉĀŪô© 1) ŽĆÄŽ∂ÄŽ∂ĄžĚė ÍĶ≠Žāī ÍĪīž°į žĄ†ŽįēžĚÄ žāįžóÖžö©žúľŽ°ú ŪēīžöīžóÖž≤ī ŽďĪžĚī Ūē©Ž¶¨ž†ĀžúľŽ°ú žąėžöĒŪēėÍłį ŽēĆŽ¨łžóź žĚľž†ēŪēú žąėžöĒŽ≤ēžĻôžĚī ž°īžě¨Ūē®. žĄ†ŽįēžĚė žąėŽ™ÖžĚÄ 25~30ŽÖĄžúľŽ°ú ÍĶźž≤īž£ľÍłįÍįÄ ÍłłžĖī ž°įžĄ†žóÖžĚė Í≤ĹÍłįžąúŪôėŽŹĄ 20ŽÖĄžĚĄ žīąÍ≥ľŪē®. Í≥ľÍĪį 1žį®ŪėłŪô©ÍłįžėÄŽćė 1970ŽÖĄŽĆÄ ž§ĎŽįė žĚīŪõĄ 2000ŽÖĄŽĆÄžóź Žď§žĖīžĄúžēľ 2žį® ŪėłŪô©ÍłįŽ•ľ ŽßěžĚīŪēėžėÄžĚĆ.

- 5. 36 žāįžóÖžĚīžäą ‚Ė° žąėžĚĶžĄĪ ž†ĄŽßĚ ‚óč žĄ†ÍįÄ ŪöĆŽ≥ĶžĚÄ ž†úŪēúž†ĀžĚľ ž†ĄŽßĚ Ôľć žĄ†ÍįÄŽäĒ Í≥†ž†źŽĆÄŽĻĄ 30~40% ŪēėŽĚĹ ŪõĄ ‚Äô10ŽÖĄžóź žēĹ 10% ŪöĆŽ≥ĶžĄłŽ•ľ Ž≥īžėÄžúľŽāė žč†ž°į žĄ† žčúžě•žĚė Í≥ĶÍłČÍ≥ľžěČžĚī žßÄžÜ掟† Í≤ÉžúľŽ°ú Ž≥īžó¨ ŪöĆŽ≥ĶžóźŽäĒ žě•ÍłįÍįĄ žÜĆžöĒŽź† ž†ĄŽßĚ ‚óč ž≤†ÍīĎžĄĚ ŽďĪ ž≤†Íįē žõźžě¨Ž£ĆÍįÄÍ≤© žÉĀžäĻžĚÄ žąėžĚĶžĄĪžĚĄ žēēŽįē Ôľć žõźÍįÄžóź ÍįÄžě• ŪĀį žėĀŪĖ•žĚĄ ŽĮłžĻėŽäĒ ŪõĄŪĆźÍįÄÍ≤©žĚÄ žõźžěźžě¨(ž≤†ÍīĎžĄĚ ŽďĪ) ÍįÄÍ≤© ͳȎďĪžúľŽ°ú ÍįÄÍ≤©žÉĀžäĻžĄłŽ•ľ Ž≥īžĚīÍ≥† žěąžĖī ŪĖ•ŪõĄ žąėžĚĶžĄĪžĚė ž£ľžöĒ Ž≥ÄžąėÍįÄ Žź† ž†ĄŽßĚ ‚óč žõźŪôĒÍįēžĄłŽäĒ žąėžĚĶžĄĪžóź Ž∂Äž†ēž†Ā žöĒžĚł Ôľć žč†ž°įÍ≥ĄžēĹžĚÄ ŽĆÄŽ∂ÄŽ∂Ą Žč¨Žü¨Íłįž§ÄžúľŽ°ú ž≤īÍ≤įŽźėÍłį ŽēĆŽ¨łžóź Ūôėžú®žĚī ÍįÄÍ≤© Í≤ĹžüĀŽ†•žóź ŪĀį žėĀŪĖ•žĚĄ ŽĮłžĻ® Ôľć ŽĮłÍĶ≠ Í≤ĹÍłįŪöĆŽ≥Ķ žßÄžóį ŽįŹ žě¨ž†ēž†Āžěź ŪôēŽĆÄŽ°ú Žč¨Žü¨ŪôĒ ŽĆÄŽĻĄ žõźŪôĒÍįēžĄłÍįÄ žßÄžÜ掟† ž†ĄŽßĚ žĚīžĖīžĄú ž§ĎÍĶ≠ ŽĆÄŽĻĄ ÍįÄÍ≤©Í≤ĹžüĀŽ†• žēĹŪôĒ žėąžÉĀ žč†ž°įžĄ†ÍįÄ ž∂ĒžĚī ž≤†ÍīĎžĄĚÍįÄÍ≤© ž∂ĒžĚī1) 250 1,000 ($/DWT) ($/TEU) 30,000¬† ( ÔŅ† / d m t u ¬†¬† 2 ) ) 25,000¬† 800 200 20,000¬† 600 150 15,000¬† 400 Ž≤ĆŪĀ¨žĄ† 100 10,000¬† ŪÉĪžĽ§ 200 žĽ®ŪÖĆžĚīŽĄą(žöį) 5,000¬† 50 0 ‚Äź 0 01ŽÖĄ 03ŽÖĄ 05ŽÖĄ 07ŽÖĄ 09ŽÖĄ 11ŽÖĄ A p r ‚Äź0 6 A p r ‚Äź0 7 A p r ‚Äź0 8 A p r ‚Äź0 9 A p r ‚Äź1 0 žěźŽ£Ć : Clarkson, Korea PDS ž£ľ : 1) žĚľŽ≥łÍ≥ĄžēĹÍįÄÍ≤© ŪėĄŽ¨ľÍłįž§Ä 2) drymetric ton unit (žąėŽ∂ĄŪē®ŽüȞ̥ ž†úžôłŪēú Ž¨īÍ≤Ć)

- 6. ž°įžĄ†žāįžóÖ ŪėĄŪô© ŽįŹ ž§ĎžÜĆž°įžĄ†žā¨ Žįúž†ĄŽį©ŪĖ• 37 ‚Ė° ž°įžĄ†žāįžóÖ ÍĶ¨ž°įžĚė Ž≥ÄŪôĒ ŪĚźŽ¶Ą ‚óč ž°įžĄ†žóÖžĚė žÉąŽ°úžöī žčúžě•ŪėēžĄĪ Ôľć žú†ÍįÄžÉĀžäĻžúľŽ°ú žõźžú†, ž≤úžóįÍįÄžä§ ŽďĪ žóźŽĄąžßÄ žěźžõźžĚė ŪēīžĖĎžčúž∂ĒÍįÄ ž¶ĚÍįÄŪēėÍ≥† žěąžúľŽ©į ž†ź žį®ž†ĀžúľŽ°ú žóįžēą¬∑Í≥†ž†ēžčĚ žĄ§ŽĻĄžóźžĄú žč¨Ūēī¬∑Ž∂Äžú†žčĚ žĄ§ŽĻĄŽ°ú žąėžöĒÍįÄ žĚīŽŹô ž§Ďžóź žěąžĚĆ Ôľć ÍĶ≠ž†úž†Ā ŪôėÍ≤ĹŽ≥īŪėł ÍįēŪôĒ ž∂ĒžĄłŽ°ú žĄ†ŽįēžĚĄ Ūôúžö©Ūēú ŪēīžĖĎ Ūí掆•Žįúž†Ą, ŪēīžĖĎ žõźžěźŽ†• Žįú ž†Ą ŽďĪ Ž∂Äžú†žčĚ ŪēīžĖĎŪĒĆŽěúŪäł žąėžöĒÍįÄ ŽįúžÉĚ žóįžēą¬∑Í≥†ž†ēžčĚ ŪēīžĖĎ ŪĒĆŽěúŪäł žč¨Ūēī¬∑Ž∂Äžú†žčĚ ŪēīžĖĎ ŪĒĆŽěúŪäł 450 m 450 m 450 ~ 900 m 450 ~ 900 m 450 ~ 2,100 m 450 ~ 2,100 m 600 ~3,000 m 450 ~ 1,200 m ‚óč ŽĆÄŪėē ž°įžĄ†žā¨žĚė žā¨žóÖÍĶ¨ž°į Žč§ÍįĀŪôĒ ž∂ĒžĄł Ôľć ŽĆÄŪėē ž°įžĄ†žā¨Žď§žĚÄ ž°įžĄ†žóÖžĚė žĄ†ŽŹĄÍĶ≠ žúĄžĻėŽ•ľ žú†žßÄŪēėŽ©īžĄú ŪēīžĖĎ, ŪĒĆŽěúŪäł, žóźŽĄąžßÄ ŽďĪ žóįÍīÄŽźú Ž∂ĄžēľžĚė žč†žā¨žó̥֞ ž†ĀÍ∑Ļ ž∂ĒžßĄ <ŽĆÄŪėē ž°įžĄ†žā¨ žā¨žóÖŽč§ÍįĀŪôĒ ŪėĄŪô©> ‚Ė™Ūí掆•, ŪÉúžĖĎÍīĎ ŽįŹ Ž°úŽīážā¨žóÖ ŽďĪ ŽĻĄž°įžĄ† žā¨žóÖžĚė ŽĻĄž§ĎžĚī ž¶ĚÍįÄ ŪėĄŽĆÄž§ĎÍ≥ĶžóÖ ‚Ė™ ž°įžĄ†Ž∂ÄŽ¨ł Ūą¨žěźŽĻĄž§Ď ž∂ēžÜĆ ‚Ė™ŪēīžĖĎŪĒĆŽěúŪäł žā¨žóÖŽĻĄž§Ď ŪôēŽĆÄ žāľžĄĪž§ĎÍ≥ĶžóÖ ‚Ė™Ūí掆•žā¨žóÖ ž∂ĒžßĄ ž§Ď(‚Äô10ŽÖĄ Ūí掆•Žįúž†ĄÍłį ž°įŽ¶ĹÍ≥Ķžě• žôĄÍ≥Ķ ŽįŹ Ūí掆• žóźŽĄąžßÄ žĄ§ŽĻĄŽ∂Ąžēľ M/S 10%, žĄłÍ≥Ą 7žúĄÍ∂Ć žßĄžěÖ Ž™©ŪĎú) ‚Ė™ž°įžĄ†žóÖ ž§Ďžč¨žĚė žā¨žóÖÍĶ¨ž°įŽ•ľ ŪÉąŪĒľŪēėžó¨ ŪēīžĖĎ, ŪĒĆŽěúŪäł, žóźŽĄąžßÄ žā¨žó̥֞ ŽĆÄžöįž°įžĄ†ŪēīžĖĎ žėĀžúĄŪēėŽäĒ žĘÖŪē© ž§ĎÍ≥ĶžóÖ Í∑łŽ£ĻžúľŽ°úžĚė žā¨žóÖŪŹ¨ŪäłŪŹīŽ¶¨žė§ žě¨ÍĶ¨ž∂ē ž∂ĒžßĄ ž§Ď žěźŽ£Ć : žĖłŽ°† Ž≥īŽŹĄžěźŽ£Ć žöĒžēĹ

- 7. 38 žāįžóÖžĚīžäą II. ž§ĎžÜĆ ž°įžĄ†žā¨ ŪėĄŪô© ‚Ė° ž§ĎžÜĆ ž°įžĄ†žā¨2) ŽŹôŪĖ• ‚óč ž§ĎžÜĆ ž°įžĄ†žā¨ žąėž£ľŽüČžĚÄ ‚Äô08ŽÖĄ, ‚Äô09ŽÖĄ ÍłČÍįź, ‚Äô10ŽÖĄ Žč§žÜĆ ŪöĆŽ≥ĶŪēėžėÄžúľŽāė ÍįúŽ≥Ą žóÖž≤īŽ≥Ą žį®Ž≥ĄŪôĒ žč¨ŪôĒ Ôľć ‚Äô07ŽÖĄ 7ŽįĪŽßĆCGTžóźžĄú ‚Äô09ŽÖĄ 1ŽįĪŽßĆCGTÍĻĆžßÄ ÍįźžÜĆŪĖąŽćė žąėž£ľŽüČžĚī ‚Äô10ŽÖĄ 2.2ŽįĪŽßĆ CGTŽ°ú Žč§žÜĆ ŪöĆŽ≥ĶŽźėžóąžúľŽāė žÉĀžúĄ 2Íįú ž§ĎžÜĆ ž°įžĄ†žā¨žĚė žąėž£ľŽüȞ̥ ž†úžôłŪēėŽ©ī 0.7ŽįĪ ŽßĆCGT žąėž§Ä ‚ąô ž§ĎžÜĆž°įžĄ†žā¨žĚė ÍĶ≠Žāī žąėž£ľŽüČ ŽĻĄž§ĎžĚī ‚Äô07ŽÖĄ 21.3%žóźžĄú ‚Äô08ŽÖĄ 10.8%Ž°ú ŪēėŽĚĹŪēė Ž©į ŽĆÄŪėēžā¨žóź ŽĻĄŪēī ŽćĒ ŪĀį ŪŹ≠žúľŽ°ú žąėž£ľŽüČ ÍįźžÜĆ ‚óč ‚Äô10ŽÖĄ ŪēėŽįėÍłįŽ∂ÄŪĄį ž§ĎžÜĆž°įžĄ†žā¨žĚė ž£ľŽ†• žĄ†žĘ̳֞ Ž≤ĆŪĀ¨žĄ†žĚė Žįúž£ľ ŽĻĄž§Ď ÍįźžÜĆ Ôľć ‚Äô10ŽÖĄ Ž≤ĆŪĀ¨žĄ†žĚė ÍĶ≠Žāī žąėž£ľŽüČ ŽĻĄž§ĎžĚÄ žÉĀŽįėÍłį 55%žóźžĄú ŪēėŽįėÍłį 33%Ž°ú ÍįźžÜĆŪēú ŽįėŽ©ī, žĽ®ŪÖĆžĚīŽĄąžĄ†žĚÄ žÉĀŽįėÍłį 1%žóźžĄú ŪēėŽįėÍłį 20%Ž°ú ž¶ĚÍįÄ ž§ĎžÜĆž°įžĄ†žā¨ žąėž£ľŽüČ ž∂ĒžĚī ‚Äô10ŽÖĄ ÍĶ≠Žāī žõĒŽ≥Ą/žĄ†žĘÖŽ≥Ą žąėž£ľŽüČ 1 .2 ¬† 8¬† (ŽįĪ ŽßĆ C G T) 25.0% (ŽįĪ ŽßĆ C G T ) B u lk 7¬† 1 .0 ¬† 20.0% C o n ta in e r 6¬† ž§ĎžÜĆž°įžĄ†žā¨žąėž£ľŽüČ 0 .8 ¬† 5¬† ž§Ď žÜĆ žā¨ ŽĻĄ ž§Ď (žöį ) 15.0% 4¬† 0 .6 ¬† 3¬† 10.0% 0 .4 ¬† 2¬† 5.0% 0 .2 ¬† 1¬† ‚Äź 0.0% ‚Äź 2001 2003 2005 2007 2009 1žõĒ 3žõĒ 5žõĒ 7žõĒ 9žõĒ 11žõĒ žěźŽ£Ć : Clarkson 2) ž§ĎžÜĆž°įžĄ†žā¨ŽäĒ ÍĶ≠Žāī 7Íįú ŽĆÄŪėēž°įžĄ†žā¨(ŪėĄŽĆÄž§ĎÍ≥ĶžóÖ Í∑łŽ£Ļ 3Íįúžā¨, žāľžĄĪž§ĎÍ≥ĶžóÖ, ŽĆÄžöįž°įžĄ†ŪēīžĖĎ, STXž°įžĄ†, ŪēúžßĄž§Ď Í≥ĶžóÖ)Ž•ľ ž†úžôłŪēėÍ≥† ŪėĄžě¨ ÍįÄŽŹô ž§ĎžĚł ž°įžĄ†žā¨ 22ÍįúŽ•ľ ŽĆÄžÉĀžúľŽ°ú Ūē®

- 8. ž°įžĄ†žāįžóÖ ŪėĄŪô© ŽįŹ ž§ĎžÜĆž°įžĄ†žā¨ Žįúž†ĄŽį©ŪĖ• 39 ‚Ė° ž§ĎžÜĆ ž°įžĄ†žā¨ ŪėĄŪô© ‚óč žąėž£ľžěĒŽüČ ÍįźžÜĆ ŽįŹ žč†ž°į ÍįÄÍ≤©ŪēėŽĚĹžúľŽ°ú žąėžĚĶžĄĪ ž∑®žēĹ Ôľć ‚Äô10ŽÖĄŽßź Ž≤ĆŪĀ¨žĄ† žąėž£ľžěĒŽüČžĚī žĄ†Ž≥ĶŽüČžĚė 52%žóź Žč¨Ūēī žĄ†ž£ľžā¨Žď§žĚė ž∂ĒÍįÄ Žįúž£ľ žó¨Ž†• ŽāģžĚĆ Ôľć ŪėĄ žąėž£ľžěĒŽüČžĚė 87%Ž•ľ ‚Äô11ŽÖĄžóź žĚłŽŹĄŪē† Í≥ĄŪöćžúľŽ°ú 2013ŽÖĄ žĚīŪõĄ žú†ŪúīžĄ§ŽĻĄ ŽįúžÉĚ ŽįŹ ÍįÄŽŹôŽ•† ŪēėŽĚĹ žėąžÉĀ ž§ĎžÜĆ ž°įžĄ†žā¨ žąėž£ľŽüČ ž∂ĒžĚī ž§ĎžÜĆ ž°įžĄ†žā¨ žąėž£ľžěĒŽüČ ž†ĄŽßĚ 8 ,0 0 0 ¬† 9 ,0 0 0 (ž≤ú C G T) (ž≤ú C G T) 7 ,0 0 0 ¬† 8 ,0 0 0 žĚłŽŹĄŽüČ 7 ,0 0 0 6 ,0 0 0 ¬† žąėž£ľžěĒŽüČ 6 ,0 0 0 5 ,0 0 0 ¬† 5 ,0 0 0 4 ,0 0 0 ¬† 4 ,0 0 0 3 ,0 0 0 ¬† 3 ,0 0 0 2 ,0 0 0 ¬† 2 ,0 0 0 1 ,0 0 0 ¬† 1 ,0 0 0 ‚Äź 0 2005 2006 2007 2008 2009 2010 2 0 1 1 .¬†F e b 2011¬† 2012¬† 2013¬† žěźŽ£Ć : Clarkson Ôľć Ž≤ĆŪĀ¨žĄ†Í≥ľ ŪÉĪžĽ§žĄ†žĚė ÍįÄÍ≤©žĚÄ žĶúÍ≥†ÍįÄ(‚Äô08ŽÖĄ 8žõĒ) ŽĆÄŽĻĄ ÍįĀÍįĀ 37%, 32% ŪēėŽĚĹŪēėžėÄ žúľŽ©į ŪĖ•ŪõĄ žĚłŽŹĄžėąž†ē žĄ†Žįē ŽįŹ ž†ĄŽį©žāįžóÖ ŽŹôŪĖ•žĚĄ Í≥†Ž†§Ūē† ŽēĆ žĄ†ÍįÄ ŪöĆŽ≥ĶžĚÄ žÉĀŽčĻÍłį ÍįĄ žÜĆžöĒ ž†ĄŽßĚ Ž≤ĆŪĀ¨žĄ†/ŪÉĪžĽ§žĄ† ÍįÄÍ≤©ž∂ĒžĚī BDIž£ľ)žßÄžąė 1 ,0 0 0 ( $/ D W T) ( $/ TEU ) 3 0 ,0 0 0 ¬† 12000 2 5 ,0 0 0 ¬† 10000 800 2 0 ,0 0 0 ¬† 8000 600 1 5 ,0 0 0 ¬† 6000 ŪēėŽĚĹž∂ĒžĄł 400 Ž≤ĆŪĀ¨žĄ† 1 0 ,0 0 0 ¬† 4000 ŪÉĪžĽ§ 200 žĽ® ŪÖĆ žĚī ŽĄą (žöį ) 5 ,0 0 0 ¬† 2000 0 ‚Äź 0 01ŽÖĄ 03ŽÖĄ 05ŽÖĄ 07ŽÖĄ 09ŽÖĄ 11ŽÖĄ Jan ‚Äź0 1 Jan ‚Äź0 3 Jan ‚Äź0 5 Jan ‚Äź0 7 Jan ‚Äź0 9 Jan ‚Äź1 žěźŽ£Ć : Clarkson ž£ľ : BDI(Baltic Dry Index)žßÄžąė ; Ž≤ĆŪĀ¨žĄ†žĚė žöīžěĄžßÄžąėŽ°ú Ž≤ĆŪĀ¨žĄ† žąėžöĒžôÄ žú†žā¨Ūēú ž∂ĒžĄłŽ•ľ Ž≥īžěĄ

- 9. 40 žāįžóÖžĚīžäą ‚óč žč†Í∑úžąėž£ľ ÍįźžÜĆžóź ŽĒįŽ•ł žě¨Ž¨īÍĶ¨ž°į Ž≥ÄŪôĒ Ôľć žč†Í∑úžąėž£ľ ÍįźžÜĆ ŽįŹ Í≥ĄžēĹž∑®žÜĆ ŽďĪžĚė žėĀŪĖ•žúľŽ°ú žú†ŽŹôžĄĪžĚī ŪēėŽĚĹŽźėžĖī žį®žěÖÍłą ŪĀį ŪŹ≠ žúľŽ°ú ž¶ĚÍįÄ Ôľć žě¨Ž¨īÍĶ¨ž°įžĚė Ž≥ÄŪôĒŽ•ľ žīąŽěėŪēėŽ©į žč†žö©ŽďĪÍłČ ŪēėŽĚĹ, žĚīžěźŽĻĄžö© ž¶ĚÍįÄ ‚óč ŪĖ•ŪõĄžóźŽŹĄ Ž≤Ēžö©žĄ†Žįē ÍĪīž°įŽ°ú ž§ĎÍĶ≠Í≥ľ Í≤ĹžüĀÍ≤©ŪôĒ žėąžÉĀ Ôľć ‚Äô11ŽÖĄ 1žõĒŽßź žąėž£ľžěĒŽüČ Íłįž§Ä ž§ĎžÜĆ ž°įžĄ†žā¨žĚė Ž≤ĆŪĀ¨žĄ† ŽĻĄž§ĎžĚÄ 59%žĚīŽ©į ŪÉĪžĽ§žĄ†žĚĄ ŪŹ¨Ūē®Ūē† Í≤Ĺžöį 90%žóź Žč¨Ūē® Ôľć ž§ĎÍĶ≠žĚÄ ŽÜížĚÄ Íłįžą†Ž†•žĚī ŪēĄžöĒŪēėžßÄ žēäžĚÄ Ž≤ĆŪĀ¨žĄ†Í≥ľ ŪÉĪžĽ§žĄ†žĚĄ ž§Ďžč¨žúľŽ°ú žčúžě•ž†źžú†žú® žĚĄ ŽÜížó¨žôĒžĚĆ Ôľć Ž≤ĆŪĀ¨žĄ†Í≥ľ ŪÉĪžĽ§žĄ†žĚÄ ž§ĎÍĶ≠Í≥ľ Íłįžą†Ž†• žį®žĚīÍįÄ ÍĪįžĚė žóÜÍ≥† žĚłÍĪīŽĻĄ žį®žĚīŽ°ú žĚłŪēī ŪĖ•ŪõĄ ž§ĎÍĶ≠ŽĆÄŽĻĄ Í≤ĹžüĀŽ†• žóīžúĄ žėąžÉĀ Ūēú¬∑ž§Ď¬∑žĚľ žĄ†žĘÖŽ≥Ą žąėž£ľžěĒŽüČ ŽĻĄÍĶź (Žč®žúĄ : ŽįĪŽßĆCGT) ŪēúÍĶ≠ ž£ľ) ž§ĎÍĶ≠ žĚľŽ≥ł ÍĶ¨Ž∂Ą ŽĆÄŪėēžā¨ ž§ĎžÜĆžā¨ ŽĻĄž§Ď(%) ŽĻĄž§Ď(%) ŽĻĄž§Ď(%) ŽĻĄž§Ď(%) Ž≤Ć ŪĀ¨ žĄ† 5.0 14 5.0 59 28.8 55 11.1 53 ŪÉĪ žĽ§ 10.4 29 2.7 32 7.9 15 3.6 17 žĽ®ŪÖĆžĚīŽĄą 13.0 36 0.6 7 5.3 10 0.8 4 ŪäĻ žąė žĄ† 4.0 11 - - 1.3 2 0.8 4 Íłį ŪÉÄ 3.4 10 0.2 2 9.5 18 4.5 22 Í≥Ą 28.4 100.0 8.3 100.0 42 100.0 15.5 100.0 žěźŽ£Ć : Clarkson(‚Äô11ŽÖĄ 1žõĒŽßź Íłįž§Ä) ž£ľ : ŽĆÄŪėēžā¨ŽäĒ ŪėĄŽĆÄž§ĎÍ≥ĶžóÖÍ≥Ąžóī 3Íįúžā¨, žāľžĄĪž§ĎÍ≥ĶžóÖ, ŽĆÄžöįž°įžĄ†ŪēīžĖĎ, STXž°įžĄ†, ŪēúžßĄž§ĎÍ≥ĶžóÖ

- 10. ž°įžĄ†žāįžóÖ ŪėĄŪô© ŽįŹ ž§ĎžÜĆž°įžĄ†žā¨ Žįúž†ĄŽį©ŪĖ• 41 ÍĶ≠ÍįÄŽ≥Ą ÍĪīž°įŽüČ ž∂ĒžĚī ž§ĎÍĶ≠ žĄ†žĘÖŽ≥Ą ŽĻĄž§Ďž£ľ) 20 (ŽįĪŽßĆCGT) 18 žĚľŽ≥ł ŪäĻžąėžĄ† ÍłįŪÉÄ 16 ŪēúÍĶ≠ 2% 18% 14 ž§ĎÍĶ≠ 12 žú†ŽüĹ žĽ®ŪÖĆžĚī 10 ŽĄą Ž≤ĆŪĀ¨žĄ† 8 10% 55% 6 4 ŪÉĪžĽ§ 2 15% 0 '01 '02 '03 '04 '05 '06 '07 '08 '09 '10 žěźŽ£Ć : Clarkson ž£ľ : 2011ŽÖĄ 1žõĒŽßź žąėž£ľžěĒŽüČ Íłįž§Ä ‚ÖĘ. ž§ĎžÜĆ ž°įžĄ†žā¨ Žįúž†ĄŽį©ŪĖ• ‚Ė° ž†ēžĪÖž†Ā Master Plan3) žąėŽ¶Ĺ ‚óč ž§Ďžě•Íłį žāįžóÖÍĶ¨ž°įŽ•ľ Í≥†Ž†§Ūēú ž†ēžĪÖž†Ā Master Planžóź ŽĒįŽĚľ ž°įžĄ†žóÖžóź ŽĆÄŪēú žāįžóÖŽį©ŪĖ• žĚĄ žĄ§ž†ēŪēėŽźė, Ôľć žč†žö©žúĄŪóėŪŹČÍįÄÍłįž§Ä ŽďĪ žě¨Ž¨īž†Ā Íłįž§ÄŽŅź žēĄŽčąŽĚľ Íłįžą†Í≤ĹžüĀŽ†•, ÍĪīž°į ŽįŹ Žā©Íłįž§Äžąė ÍįÄ Žä•žĄĪ, ŽĆÄŪėē ž°įžĄ†žā¨žôÄžĚė ŪėĎŽ†• ŽėźŽäĒ žā¨žóÖž†ĄŪôė ÍįÄŽä•žĄĪ ŽďĪžóź ŽĆÄŪēú Žč§ÍįĀž†Ā ŪŹČÍįÄŽ•ľ ŪÜĶŪēī žĄ†Ž≥Ąž†Ā žßÄžõźÍłįž§Ä ŽßąŽ†® ‚Ė° ŪēīžôłŪą¨žěźžěź žú†žĻėŽ•ľ ŪÜĶŪēú ž†ēžÉĀŪôĒ Ž™®žÉČ ‚óč Íłįžą† ŽįŹ ŽÖłŪēėžöį žú†ž∂ú žúĄŪóėžĚī ŽāģžĚÄ Ž≤Ēžö©žĄ†Žįē žÉĚžāį žúĄž£ľžĚė ž§ĎžÜĆ ž°įžĄ†žā¨ŽäĒ ž°įžĄ† žč† ŪĚ•ÍĶ≠žúľŽ°úŽ∂ÄŪĄį Ūą¨žěź žú†žĻė ž∂ĒžßĄ ‚óč žč†Í∑úžąėž£ľ ÍįźžÜĆŽ°ú Íłįž°ī žąėž£ľŽ∂ĄžĚė žĚłŽŹĄžôĄŽ£Ćžčúž†ź žĚīŪõĄ žú†ŽŹôžĄĪ ŪēėŽĚĹžĚī žöįŽ†§ŽźėŽĮÄŽ°ú ž†ĀÍ∑Ļž†ĀžĚł Ūą¨žěźžú†žĻėŽ•ľ ŪÜĶŪēú Í≤ĹžėĀž†ēžÉĀŪôĒ žú†ŽŹĄ 3) žßÄžčĚÍ≤Ĺž†úŽ∂Ğ󟞥ú ‚Äô11ŽÖĄ 7žõĒÍĻĆžßÄ ž°įžĄ†žāįžóÖžĚė ŪėĄŪô© ŽįŹ Ž¨łž†úž†źžĚĄ Ž∂ĄžĄĚŪēī „ÄĆž°įžĄ†žāįžóÖ Í≤ĹžüĀŽ†• ÍįēŪôĒŽĆÄžĪÖ„ÄćžĚĄ ŽßąŽ†® Ūē† Í≥ĄŪöć

- 11. 42 žāįžóÖžĚīžäą ‚Ė° žā¨žóÖÍĶ¨ž°į Žč§ÍįĀŪôĒ ŪĚźŽ¶Ąžóź Ūē©Ž•ė ‚óč ÍĶ≠Žāī ŽĆÄŪėē ž°įžĄ†žā¨ŽäĒ ž°įžĄ†žāįžóÖ Ž≥ÄŪôĒžĚė ŪĚźŽ¶ĄžĚĄ žĚłžčĚŪēėÍ≥† žóįÍīÄ žč†Í∑úžā¨žóÖ žßĄž∂ú ŽďĪ žě•Íłį žÉĚž°īžĚĄ žúĄŪēú žā¨žóÖŽč§ÍįĀŪôĒ ž∂ĒžßĄ ž§Ď ‚óč ž§ĎžÜĆ ž°įžĄ†žā¨ŽäĒ ŪēīžĖĎŪĒĆŽěúŪäł ŽįŹ žč†žĘÖžĄ†Žįē ŽďĪ ŽĆÄŪėē ž°įžĄ†žā¨žĚė žč†Í∑úžā¨žóÖ ÍīÄŽ†® Ž∂ÄŪíą ž†úžěĎ ŽďĪžóź žįłžó¨ žč¨Ūēī¬∑Ž∂Äžú†žčĚ ŪēīžĖĎŪĒĆŽěúŪäł ž£ľžöĒž†úŪíą (Žč®žúĄ : ŽįĪŽßĆCGT) ŪēīžĖĎŪĒĆŽěúŪäł ž£ľžöĒ Žāīžö© Drillship ¬∑ žĄ†Žįē ŪėēŪÉúžĚė žĚīŽŹôžĄĪžĚī ŽõįžĖīŽāú žčúž∂ĒžĄ† Semi-Submersible Drilling Rig ¬∑ Žįėžě†žąėžčĚ žčúž∂ĒžĄ†(žčúž∂Ē+žÉĚžāį) FPSO (Floating Production, Storage and ¬∑ žčúž∂Ē, žÉĚžāį, ž†Äžě• ÍįÄŽä• Offloading Unit) ¬∑ žĚīŽŹôžĄĪ ŽÜížēĄ žÜĆÍ∑úŽ™® žč¨Ūēīžú†ž†ĄÍįúŽįúžóź Ūôúžö© ‚óč ŽĆÄŪėē ž°įžĄ†žā¨žôÄžĚė žóįÍ≥ĄŽ•ľ ŪÜĶŪēú ž§ĎžÜĆ ž°įžĄ†žā¨žĚė žā¨žóÖž†ĄŪôė ŽėźŽäĒ žč†Í∑úžā¨žóÖ žßĄž∂úžĚĄ žīČ žßĄŪēėÍłį žúĄŪēī žĪĄÍ∂ĆÍłąžúĶÍłįÍīÄ, ž†ēŽ∂Ä, ŽĆÄŪėē ž°įžĄ†žā¨žĚė žßÄžõźÍ≥ľ ŪėĎž°į ŪēĄžöĒ4) Ôľć ŽĆÄŪėē ž°įžĄ†žā¨ŽäĒ ž§ĎžÜĆ Íłįžěźžě¨ žóÖž≤īŽď§žĚė žóįÍĶ¨ÍįúŽįúžóź ŽŹôžįłŪēėžó¨ ž°įžĄ† Íłįžěźžě¨žĚė ÍĶ≠ žāįŪôĒ ŽįŹ žÉĀžö©ŪôĒŽ•ľ ŪÜĶŪēú žõźÍįÄž†ąÍįź ŽįŹ žĄ†ŽŹĄž†Ā žčúžě•žßÄžúĄ žú†žßÄ5) ‚Ė° žßÄžó≠Ž≥Ą žĚłž†Ď ž§ĎžÜĆ ž°įžĄ†žā¨ÍįĄ Ūö®žú®ŪôĒ žú†ŽŹĄ ‚óč ž§ĎžÜĆ ž°įžĄ†žā¨žĚė Í≤ĹžėĀÍ∂Ć Ž¨łž†ú ŪēīÍ≤įžĚĄ ž†Ąž†úŽ°ú ŽĆÄŪėē ž°įžĄ†žā¨, ž†ēŽ∂Ä, žßÄŽį©žěźžĻėŽč®ž≤ī, Íłą žúĶÍłįÍīÄ ŽďĪžĚī Í≥ĶŽŹôžúľŽ°ú ŽÖłŽ†•Ūēėžó¨ ž°įžĄ†žāįžóÖ žĄ†žßĄŪôĒŽ•ľ žúĄŪēú ÍĪįž†ź žßÄžó≠Ž≥Ą Ūö®žú®ŪôĒŽį© žēą(M&A, žĄ§ŽĻĄŪö®žú®ŪôĒ, žā¨žóÖž†ĄŪôė6) ŽďĪ) ŽßąŽ†® ŪēĄžöĒ 4) ‚Äô10. 11žõĒ žßÄžčĚÍ≤Ĺž†úŽ∂Ä ž£ľÍīÄžúľŽ°ú ŪėĄŽĆÄž§ĎÍ≥ĶžóÖ, žāľžĄĪž§ĎÍ≥ĶžóÖ, ŽĆÄžöįž°įžĄ†ŪēīžĖĎ, STXž°įžĄ†ŪēīžĖĎÍ≥ľ ÍīÄŽ†® ŪėĎŽ†•žóÖž≤ī žßÄžõźžĚĄ žúĄŪēú ŽĮľÍīÄÍ≥ĶŽŹôÍłįžą†ÍįúŽįúŪéÄŽďú ŽįŹ Í≤ĹžėĀžßÄžõźŪėĎžĚėž≤ī ÍĶ¨žĄĪ Í≥ĄŪöćžĚĄ ŽįúŪĎú 5) žú†ŽüĹ, žĚľŽ≥ł ŽďĪ Í≥ľÍĪį ž°įžĄ†žāįžóÖ žĄ†ŽŹĄÍĶ≠žĚė Í≤Ĺžöį ž°įžĄ†Íłįžěźžě¨ Ž∂ĄžēľŽ•ľ ŽłĆŽěúŽďúŪôĒŪēėžó¨ ŪėĄžě¨ÍĻĆžßÄ Í≥†Ž∂ÄÍįÄ ÍįÄžĻėŽ•ľ žįĹž∂úŪēėÍ≥† žěąžĚĆ. ŪėĄžě¨ ÍĶ≠Žāī ÍĪīž°į Í≥†ÍłČžĄ†ŽįēžĚė Ž∂ÄŪíą ÍĶ≠žāįŪôĒžú®žĚÄ 30% žąėž§ÄžěĄ. ÍĶ≠Žāī Íłįžěź žě¨ žóÖž≤īŽď§žĚÄ žÉĚžāįÍłįžą† Ž∂Äž°Ī, ŽāģžĚÄ žĚłžßÄŽŹĄ ŽďĪžúľŽ°ú žĚłŪēī žóĒžßĄ, Ž≥īžĚľŽü¨ ŽďĪ ŪēĶžč¨Ž∂ÄŪíą žÉĚžāįžĚī žĖīŽ†§ žöī žÉĀŪô© 6) žąėŽ¶¨ž°įžĄ†žÜĆ, ŽłĒŽ°Ě ŽėźŽäĒ ŪĒĆŽěúŪäł Ž™®Žďą žÉĚžāį, ŽĆÄŪėēž°įžĄ†žā¨žĚė ŪēīžĖĎŪĒĆŽěúŪäł ÍīÄŽ†® Ž∂ÄžÜ枥†Žįē ÍĪīž°į ŽďĪ žč†Í∑úžā¨ žóÖ ÍīÄŽ†® žÉĚžāįÍĪįž†ź ž†ĄŪôė ŽďĪ

- 12. ž°įžĄ†žāįžóÖ ŪėĄŪô© ŽįŹ ž§ĎžÜĆž°įžĄ†žā¨ Žįúž†ĄŽį©ŪĖ• 43 ‚Ö£. Í≤įŽ°† ŽįŹ žčúžā¨ž†ź ‚Ė° Í≤į Ž°† ‚óč ž°įžĄ†žāįžóÖžĚÄ ŪėłŪô©Íłį(‚Äô03~‚Äô07ŽÖĄ) Í≤ĹžüĀž†Ā žĄ§ŽĻĄŪą¨žěźŽ°ú žĚłŪēú ÍĪīž°įŽä•Ž†• Í≥ľžěČ žÉĀŪÉúŽ°ú ž§Ď¬∑Žč®ÍłįÍįĄŽāī ŪĀį ŪŹ≠žĚė žóÖŪô©ÍįúžĄ†žĚÄ žĖīŽ†§žöł ž†ĄŽßĚ ‚óč ŪäĻŪěą ž§ĎžÜĆ ž°įžĄ†žā¨ŽäĒ ‚Äô08ŽÖĄ ÍłąžúĶžúĄÍłį žĚīŪõĄ žąėž£ľŽüČžĚī ÍįźžÜĆŪēėžó¨ žĖīŽ†§žöī žÉĀŪô©žĚīŽĮÄ Ž°ú, ŪĖ•ŪõĄ ž§ĎÍĶ≠ŽĆÄŽĻĄ Í≤ĹžüĀŽ†• ŪôēŽ≥īŽ•ľ žúĄŪēú Žį©ŪĖ•žĄ§ž†ēžĚī žöĒÍĶ¨ ‚óč ŽĒįŽĚľžĄú ž°įžĄ†žāįžóÖ Ž≥ÄŪôĒžĚė ŪĚźŽ¶ĄžĚĄ ŽįėžėĀŪēėžó¨ ž†ēžĪÖž†ĀžĚł ž§ĎžÜĆ ž°įžĄ†žā¨ žāįžóÖ Master Plan žąėŽ¶ĹÍ≥ľ žĚīžóź ÍłįŽįėŪēú M&A, žā¨žóÖž†ĄŪôė, žĄ§ŽĻĄŪö®žú®ŪôĒ, Ūą¨žěźžěź žú†žĻė ŽďĪ žčúžě• ž§Ďžč¨žĚė žěźžú®ž†Ā Žįúž†ĄŽį©ŪĖ• žąėŽ¶Ĺ ŪēĄžöĒ ‚Ė° žčúžā¨ž†ź ‚óč ž°įžĄ†žāįžóÖžĚÄ ŪėłŪô©Íłįžóź žĄ§ŽĻĄÍ≥ľžěČžĚī žĚīŽ£®žĖīžßÄžßÄ žē䎏ĄŽ°Ě žĚīŪēīÍīÄÍ≥ĄžěźŽď§žĚė Ž™®ŽčąŪĄįŽßĀ, žč¨žā¨, žĄ†ŽŹĄž†Ā ž†ēžĪÖžąėŽ¶Ĺ ŽďĪ ž°įžĄ†žóÖŪô© žú†žóįŪôĒ ŽÖłŽ†•žĚī ž§ĎžöĒ ‚óč ŪėĄ žÉĀŪô© ŪēīÍ≤įžĚĄ žúĄŪēėžó¨ ž†ēŽ∂Ä, ŽĆÄŪėē ž°įžĄ†žā¨, ž§ĎžÜĆ ž°įžĄ†žā¨ ŽįŹ ÍłąžúĶÍłįÍīÄ ŽďĪ žĚīŪēīÍīÄ Í≥ĄžěźŽď§žĚė Í≥ĶŽŹôŽÖłŽ†• ŪēĄžöĒ Ôľć ž†ēžĪÖž†ĀžĚł žāįžóÖ Žį©ŪĖ•žĄĪ žĄ§ž†ēÍ≥ľ ÍįĀ žĚīŪēīÍīÄÍ≥ĄžěźžĚė žó≠Ūē†ž†úžčú ŽįŹ Í≥ĶŽŹôžĚīŪĖȞ̥ žúĄŪēú ŪėĎžĚėž≤ī ÍĶ¨žĄĪ, žĚīŪĖČŽÖłŽ†• žīČÍĶ¨ ŽďĪ ŪēĄžöĒ Ôľć ŽĆÄŪėē ž°įžĄ†žā¨ŽäĒ ŪēīžĖĎŪĒĆŽěúŪäł, žóźŽĄąžßÄžā¨žóÖ, žč†žĘÖžĄ†Žįē ÍĪīž°į ŽďĪ žč†žā¨žóÖ Ž∂ĄžēľžôÄ ÍīÄ Ž†®Ūēėžó¨ ž§ĎžÜĆ ž°įžĄ†žā¨žôÄžĚė ŽŹôŽįėžĄĪžě• Ž™®ŽćłžĚĄ žąėŽ¶Ĺ Ôľć ž§ĎžÜĆ ž°įžĄ†žā¨ŽäĒ žěźž≤īž†ĀžĚł Í≤ĹžėĀž†ēžÉĀŪôĒ ŽÖłŽ†•Í≥ľ Ūē®ÍĽė ŽĆÄŪėē ž°įžĄ†žā¨žĚė žā¨žóÖ Žč§ÍįĀŪôĒ žóź Ūē©Ž•ė ÍįÄŽä•ŪēėŽŹĄŽ°Ě žā¨žóÖž†ĄŪôė ŽįŹ Žč§ÍįĀŪôĒ ŽÖłŽ†•žĚī žöĒÍĶ¨ Ôľć ÍłąžúĶÍłįÍīÄžĚÄ ŽĆÄŪėē ž°įžĄ†žā¨žôÄ ž§ĎžÜĆ ž°įžĄ†žā¨ÍįĄžĚė ŽŹôŽįėžĄĪžě• Ž™®Žćłžóź ŽĒįŽ•ł žā¨žóÖž†ĄŪôėžěź Íłą ŽďĪ žßÄžõźÍ≤ÄŪ܆ ŪēĄžöĒ

![ž°įžĄ†žāįžóÖ ŪėĄŪô© ŽįŹ ž§ĎžÜĆž°įžĄ†žā¨ Žįúž†ĄŽį©ŪĖ• 35

Ž¨ľŽŹôŽüČ/žĄ†Ž≥ĶŽüČ ŽŹôŪĖ•

2 0 .0 % 20

<Ž≤Ć ŪĀ¨ žĄ† > (ŽįĪ ŽßĆ C G T) <žĽ® ŪÖĆ žĚī ŽĄą žĄ† > (ŽįĪ ŽßĆ CGT)

9 .0 % 4 5 .0

žīąÍ≥ľÍ≥ĶÍłČ 1 5 .0 % 15¬†

7 .0 % 3 5 .0

5 .0 % 2 5 .0   1 0 .0 % 10

3 .0 % 1 5 .0

5 .0 % 5

1 .0 % 5 .0

0 .0 % 0

‚Äź1 .0 % 2001 2004 2007 2010 ‚Äź5 .0 ¬†

2001 2004 2007 2010

‚Äź3 .0 % žąė ž£ľ ŽüČ (B u lk )(žöį ) ‚Äź1 5 .0 ¬† ‚Äź5 .0 % ‚Äź5 ¬†

žąėž£ľŽüČ

[žĄ† Ž≥Ķ ŽüČ Y o Y (% )‚ÄźŽ¨ľ ŽŹô ŽüČ Y o Y (% ) ]

‚Äź5 .0 % ‚Äź2 5 .0 ¬† ‚Äź1 0 .0 % [žĄ† Ž≥Ķ ŽüČ YoY(%)‚ÄźŽ¨ľ ŽŹô ŽüČ YoY(%) ] ‚Äź1 0 ¬†

(Žč®žúĄ : ŽįĪŽßĆDWT)

ÍĶ¨Ž∂Ą ‚Äô07 ‚Äô08 ‚Äô09 ‚Äô10 ‚Äô11(F)

ŪēīžÉĀŽ¨ľŽŹôŽüČ(Ž≤ĆŪĀ¨) 1,965 2,074 2,113 2,340 2,485

ž¶ĚÍįÄžú® (6.9%) (5.5%) (1.9%) (10.7%) (6.2%)

žĄ†Ž≥ĶŽüČ(Ž≤ĆŪĀ¨žĄ†) 392 418 459 536 606

ž¶ĚÍįÄžú® (6.5%) (6.6%) (9.9%) (16.7%) (13.0%)

žěźŽ£Ć : Clarkson

ž£ľ : Ž≤ĆŪĀ¨ŪôĒŽ¨ľžĚÄ 5ŽĆÄ Ž≤ĆŪĀ¨ŪôĒŽ¨ľ Íłįž§Ä(ž≤†ÍīĎžĄĚ, žĄĚŪÉĄ, Í≥°Ž¨ľ, Ž≥īŪĀ¨žā¨žĚīŪäł/žēĆŽ£®ŽĮłŽāė, žĚłÍīĎžĄĚ)

‚óč ž§ĎÍłįž†ĀžúľŽ°ú ŪĀį ŪŹ≠žĚė žč†ž°įžąėžöĒ ŪöĆŽ≥ĶžĚÄ žĖīŽ†§žöł ž†ĄŽßĚ

Ôľć žĄ†ŽįēžĚė žąėŽ™Ö(25~30ŽÖĄ)žĚÄ ž°įžĄ†Í≤ĹÍłįžĚė Cycle1)žóź žėĀŪĖ•žĚĄ ž£ľŽäĒŽćį ‚Äô03ŽÖĄŽ∂ÄŪĄį ž°į

žĄ†žóÖ ŪôúŪô©žĚė ŽįįÍ≤ĹžĚī ŽźėžóąŽćė ž§ĎÍĶ≠Í≤Ĺž†úžĚė ͳȞĄĪžě•Í≥ľ ÍįôžĚÄ ŪĀį žĚīžäąÍįÄ ŽįúžÉĚŪēėžßÄ

žēäŽäĒ Ūēú žč†ž°įžąėžöĒžĚė ÍłČÍ≤©Ūēú ž¶ĚÍįÄŽäĒ žĖīŽ†§žöł Í≤ÉžúľŽ°ú ž†ĄŽßĚ

Ôľć žĶúÍ∑ľ ŽĆÄŪėē žĽ®ŪÖĆžĚīŽĄąžĄ† žąėž£ľŽ°ú ŽĆÄŪėē ž°įžĄ†žā¨žóźÍ≤Ć žč†ž°įžąėž£ľ ŪöĆŽ≥ĶžĚė žč†ŪėłŽ•ľ Ž≥īžĚī

Í≥† žěąžúľŽāė žĚīŽäĒ žĚľŽ∂Ä ŽĆÄŪėē Ūēīžöīžā¨(Maersk ŽďĪ)žĚė Žįúž£ľžóź Ūēúž†ēŽźėžĖī žěąžĖī Ž≥łÍ≤©

ž†ĀžĚł žóÖŪô©ŪöĆŽ≥ĶžĚĄ Žč®ž†ēŪēėÍłį žĖīŽ†§žöī žÉĀŪô©

1) ŽĆÄŽ∂ÄŽ∂ĄžĚė ÍĶ≠Žāī ÍĪīž°į žĄ†ŽįēžĚÄ žāįžóÖžö©žúľŽ°ú ŪēīžöīžóÖž≤ī ŽďĪžĚī Ūē©Ž¶¨ž†ĀžúľŽ°ú žąėžöĒŪēėÍłį ŽēĆŽ¨łžóź žĚľž†ēŪēú žąėžöĒŽ≤ēžĻôžĚī

ž°īžě¨Ūē®. žĄ†ŽįēžĚė žąėŽ™ÖžĚÄ 25~30ŽÖĄžúľŽ°ú ÍĶźž≤īž£ľÍłįÍįÄ ÍłłžĖī ž°įžĄ†žóÖžĚė Í≤ĹÍłįžąúŪôėŽŹĄ 20ŽÖĄžĚĄ žīąÍ≥ľŪē®. Í≥ľÍĪį

1žį®ŪėłŪô©ÍłįžėÄŽćė 1970ŽÖĄŽĆÄ ž§ĎŽįė žĚīŪõĄ 2000ŽÖĄŽĆÄžóź Žď§žĖīžĄúžēľ 2žį® ŪėłŪô©ÍłįŽ•ľ ŽßěžĚīŪēėžėÄžĚĆ.](https://image.slidesharecdn.com/3-110627193115-phpapp02/85/-4-320.jpg)