Seminari

- 2. ï― ï― ï― PARAJA DHE FUNKSIONET E SAJ -KUPTIMI I PARASÃ -ZANAFILLA E PARASÃ -KARAKTERISTIKAT E PARASÃ -FUNKSIONET E PARASÃ -PARAJA SI MJET KÃMBIMI -PARAJA SI MJET LLOGARIE(MATÃSE E VLERÃS) -PARAJA SI MJET KURSIMI(RUAJTÃSE E VLERÃS) KOMPONENTÃT E OFERTÃS MONETARE -AGREGATÃT EKONOMIKÃ -KÃRKESA PÃR PARA BANKAT,LLOJET E TYRE DHE PROCESI I KRIJIMIT TÃ PARASÃ -PROCESI I SHUMFISHIMIT TÃ PARASÃ -MULTIPLIKATORI I OFERTÃS MONETARE

- 3. Paraja ÃŦshtÃŦ element I rÃŦndÃŦsishÃŦm nÃŦ analizat ekonomike Definimi I parasÃŦ:çdo objekt standard dhe pÃŦrgjithÃŦsisht I pranuar qÃŦ pÃŦrdoret si mjet kÃŦmbimi ose pagese Paraja nuk mund tÃŦ pÃŦrdoret si ushqim,veshje ose drejtpÃŦrdrejt pÃŦr tÃŦ prodhuar mallra tÃŦ tjera ekonomike Por nga ana tjetÃŦr zotrimi I saj jep mundÃŦsinÃŦ tÃŦ sigurohet njÃŦ shumÃŦllojshmÃŦri mallrash tÃŦ tjera tÃŦ dobishÃŦm

- 4. ï― ï― ï― ï― ï― ï― ï― ï― Evoluimi I ekonomisÃŦ(njerÃŦzit fillimisht kanÃŦ konsumuar aq sa kanÃŦ prodhuar) Rritja e volumit tÃŦ mallrave tÃŦ prodhuara(akumulimi,pronÃŦsia) KÃŦmbimi mall-mall(tramba) Specializimi I punÃŦs ka sjellur problemet e kÃŦmbimit Koincidenca e dyfishtÃŦ âshpreh pÃŦrputhjen e plotÃŦ pÃŦr llojin dhe sasinÃŦ e mallrave qÃŦ duan tÃŦ kÃŦmbejnÃŦ dy prodhues Problemet rreth gjetjes sÃŦ vlerÃŦs sÃŦ njejtÃŦ(shembull:profesori-fermeriprodhuesi I traktorit) Zgjidhja e problemit:pÃŦrdorimi I njÃŦ malli tÃŦ caktuar si mjet kÃŦmbimi Rolin e parasÃŦ e kanÃŦ luajtur:bagÃŦtia,bakri deri tek ari dhe argjendi

- 5. QÃŦ njÃŦ mall I caktuar tÃŦ pÃŦrdoret si para ai duhet ti gÃŦzojÃŦ disa veti: -TÃŦ jetÃŦ I transportueshÃŦm -TÃŦ jetÃŦ I ruajtshÃŦm - TÃŦ jetÃŦ I ndashÃŦm nÃŦ pjesÃŦ tÃŦ vogla -I sigurt nga falsifikimi Paraja letÃŦr : -ZÃŦvendÃŦsuese e parasÃŦ mall -Mbulesa nÃŦ ari -Fillimisht, para ishte ari,paraja letÃŦr ishte vetÃŦm dÃŦshmi -NdÃŦrhyrja e njÃŦ autoriteti(shteti)-para e dekretuar -Paraja letÃŦr nuk ka pÃŦrdorim alternativ por vetÃŦm si mjet kÃŦmbimi Paraja bankare ose qeqet bankare: -Rritja e vÃŦllimit tÃŦ ekonomisÃŦ e bÃŦnÃŦ paranÃŦ letÃŦr tÃŦ kushtueshme -Paraqiten qeqet bankare -ShÃŦrbejnÃŦ si mjet kÃŦmbimi apo pagese dhe mund tÃŦ shÃŦndrrohen nÃŦ para ï―

- 6. ï― Qfardo forme e paraqitjes sÃŦ parasÃŦ si guaskÃŦ,gur I qmuar,ari apo letÃŦr nÃŦ qdo ekonomi ajo I kryen tri funksione kryesore siq janÃŦ: -Funksioni si mjet kÃŦmbimi -Funksioni si mjet llogarie(matÃŦse e vlerÃŦs) -Funksioni si mjet kursimi(ruajtÃŦse e vlerÃŦs)

- 7. ï― ï― ï― ï― ÃshtÃŦ funksioni kryesor I parasÃŦ PÃŦrdorimi I parasÃŦ si mjet kÃŦmbimi ndikon nÃŦ efektivitetin ekonomik duke kursyer kohÃŦn dhe duke ulur shpenzimet pÃŦr blerjen e mallrave dhe shÃŦrbimeve KÃŦmbimi kÃŦrkon takimin e domosdoshÃŦm tÃŦ dy agjentÃŦve ekonomikÃŦ qÃŦ kanÃŦ dÃŦshira tÃŦ njejta per kÃŦmbim NÃŦ pÃŦrgjithÃŦsi me funksionin e mjetit te kÃŦmbimit paraja pÃŦrkufizohet si mjet I rregullimeve: -TÃŦ papÃŦrcaktuara(do tÃŦ thotÃŦ tÃŦ lejosh tÃŦ blesh qfardo malli) -TÃŦ pÃŦrgjithshme-pranuar prej gjithÃŦ botes -TÃŦ menjÃŦhershme-menjÃŦherÃŦ realizohet transfera e parasÃŦ

- 8. PÃŦrmes çmimeve,shÃŦrben si njÃŦsi matÃŦse e vlerÃŦs sÃŦ produkteve ï― TÃŦ gjitha mallrat shprehen nÃŦ njÃŦ emÃŦrues tÃŦ pÃŦrbashkÃŦt(qmimin) ï― Elementi bazÃŦ pÃŦr tÃŦgjitha sistemet monetare ÃŦshtÃŦ njÃŦsia e llogaritjes me anen e sÃŦ ciles llogariten vlerat,mbahet kontabiliteti dhe nÃŦnshkruhen kontratat ï―

- 9. RuajtÃŦse e vlerÃŦs ose mjet kursimi,sikur edhe format tjera tÃŦ pasurisÃŦ(aksionet,obligacionet,pasuria etj) ï― Paraja nuk ÃŦshtÃŦ I vetmi mjet si ruajtÃŦse e vlerÃŦs sepse qdo aktiv si obligacion,shtÃŦpi ose truall ÃŦshtÃŦ njÃŦ mjet I ruajtjes sÃŦ pasurisÃŦ ï―

- 10. Masa monetare ÃŦshtÃŦ shumÃŦ e rÃŦndÃŦsishme nÃŦ dizajnimin e politikave makroekonomike Norma e interesit e bankÃŦs qÃŦndrore(ndikimi nÃŦ nivelin e investimeve) Blerja dhe shitja e letrave me vlerÃŦ Matja e saktÃŦ e masÃŦs monetare ÃŦshtÃŦ njÃŦ problem qÃŦ pÃŦrcillet me: vÃŦshtirÃŦsi teorike (si ta definojmÃŦ paranÃŦ) praktike(si ta masim) Oferta monetare llogaritet si shumÃŦ e instrumenteve tÃŦ ndryshÃŦm qÃŦ, nÃŦ njÃŦ shkallÃŦ tÃŦ caktuar shÃŦrbejnÃŦ si para Oferta monetare shprehet nÃŦpÃŦrmjet disa komponentÃŦve qÃŦ quhen agregatÃŦ monetarÃŦ tÃŦ cilÃŦt kanÃŦ nÃŦ themel njÃŦ kriter tÃŦ pÃŦrbashkÃŦt llogaritje

- 11. M1:paraja e transaksione: plotÃŦsisht likuide(monedhat) ato qÃŦ shumÃŦ shpejt kthehen nÃŦ para (kartÃŦmonellat,llogarite e çekueshme, çeqet e udhÃŦtarÃŦve,etj.) M2:paraja e gjerÃŦâ pÃŦrfshinM1 format tjera qÃŦ nuk janÃŦ para transaksionesh por qÃŦ mund tÃŦ shÃŦndrrohen shpejt nÃŦ para (depozitatafatshkurtra) M3:pÃŦrfshinM2dhe agregatÃŦt monetar mÃŦ pak likuid (depozitat afatgjatÃŦ) L:pÃŦrfshinM3 dhe aktivet tjera qÃŦ kanÃŦ tipare likuiditeti (bonot e thesarit) ï―

- 12. ï― ï― ï― ï― ï― KÃŦrkesa pÃŦr para e ka bazÃŦn tek funksioni qÃŦ kryen paraja NjerÃŦzit mbajnÃŦ para pÃŦr tÃŦ kryer transaksione Mbajtja e parasÃŦ ka kosto (heqje dorÃŦ nga investimi) Interesi(shembull:depozitimi nÃŦ banka I 1000Euro kur=10%) Motivet e mbajtjes sÃŦ parasÃŦ: Motivi1:KÃŦrkesa pÃŦr transaksione-pÃŦr tÃŦ blerÃŦ mallra dhe shÃŦrbime (individÃŦt) dhe pÃŦr pagesÃŦn e faktorÃŦve tÃŦ prodhimit(firmat). Kjo kÃŦrkesÃŦ varet nga: NiveliiGNP-rritja e GNP real do tÃŦ thotÃŦ rritja e vÃŦllimi t tÃŦ mallrave dhe shÃŦrbimeve qÃŦ tregtohen. Kjo do tÃŦ thotÃŦ qÃŦ rriten edhe sasia e parasÃŦ qÃŦ duhet pÃŦr tÃŦ realizuar kÃŦmbimin e tyre Niveliiçmimeve-rritja e nivelit tÃŦ çmimeve ÃŦshtÃŦ e nevojshme tÃŦ rritet edhe sasia e parasÃŦ qÃŦ duhet pÃŦr tÃŦ realizuar kÃŦmbimin e tÃŦ njÃŦjtÃŦs sasi mallrash dhe shÃŦrbimesh NiveliinormÃŦssÃŦinteresit-me rritjen e normÃŦs sÃŦ interesit kÃŦrkesa pÃŦr para transaksionesh(apo mbajtja e parasÃŦ nÃŦ dorÃŦ) bie, sepse kjo rrit koston e mbajtjes sÃŦ parasÃŦ, prandaj do tÃŦ kemi tendencÃŦn pÃŦr tÃŦ ulur sasinÃŦ e parasÃŦ qÃŦ mbahet pÃŦr transaksione.

- 13. ï― ï― ï― ï― ï― Mbajtja e parasÃŦ ka kosto (interesi I humbur) Ka persona qÃŦ kanÃŦ para dhe persona qÃŦ dÃŦshirojnÃŦ tÃŦ investojnÃŦ Kjo kontradiktÃŦ zgjidhet ashtu qÃŦ ata qÃŦ kursejnÃŦ u japin hua atyre qÃŦ dÃŦshirojnÃŦ tÃŦ investojnÃŦ Sigurimi I informacioneve (kush ka para dhe kush dÃŦshiron tÃŦ investoj) ka kosto KÃŦshtu lind nevoja e krijimit tÃŦ institucioneve financiare (bankave)

- 14. ï― ï― Bankat:janÃŦ firma financiare tÃŦ themeluara pÃŦr fitim njÃŦsoj si firmat tjera Aktivitetet kryesore tÃŦ bankave: Pranimi I depozitave ku banka paguan interes DhÃŦnien e kredive ku bankÃŦs duhet paguar interes Fitimi I bankave=norma e interesit tÃŦ krediveânorma e interesit tÃŦ depozitave

- 15. ï― ï― ï― ï― ï― ï― Niveli I kredive tÃŦ lÃŦshuara determinohet nga norma e interesit dhe shkalla e rrezikut Lidhja nÃŦ mes tÃŦ nivelit tÃŦ rrezikut dhe normÃŦs sÃŦ interesit ÃŦshtÃŦ negative VÃŦllimi I kredive kufizohet edhe nga nevoja pÃŦr tÃŦ pÃŦrmbushur kÃŦrkesat pÃŦr likuiditet pÃŦr tÃŦ pÃŦrballuar tÃŦrheqjen e depozitave Banka qÃŦndrore vendos njÃŦ normÃŦ tÃŦ detyrueshme pÃŦr depozitat Norma e rezervave tÃŦ detyrueshme:% e depozitave qÃŦ duhet tÃŦ mbahen nÃŦ bankÃŦ (qÃŦ nuk mund tÃŦ jepen kredi) Kjo e mbron bankÃŦn nga falimentimi nÃŦ rast tÃŦ tÃŦrheqjes se parave mbi mesatare

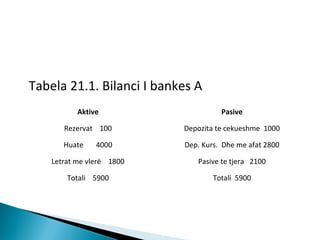

- 16. Tabela 21.1. Bilanci I bankes A Aktive Pasive Rezervat 100 Depozita te cekueshme 1000 Huate Dep. Kurs. Dhe me afat 2800 4000 Letrat me vlerÃŦ 1800 Pasive te tjera 2100 Totali 5900 Totali 5900

- 17. Tabela 21.2. Banka A . Bilanci fillestar Aktive Pasive Rezervat 2000 Depozitat 2000 Totali 2000 Totali 2000

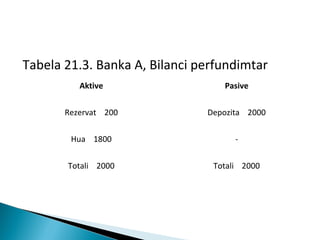

- 18. Tabela 21.3. Banka A, Bilanci perfundimtar Aktive Pasive Rezervat 200 Depozita 2000 Hua 1800 - Totali 2000 Totali 2000

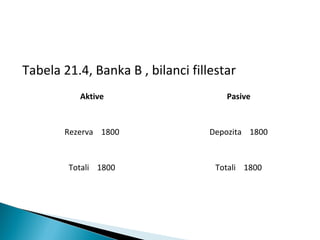

- 19. Tabela 21.4, Banka B , bilanci fillestar Aktive Pasive Rezerva 1800 Depozita 1800 Totali 1800 Totali 1800

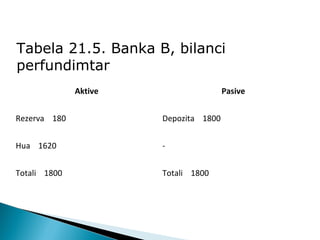

- 20. Tabela 21.5. Banka B, bilanci perfundimtar Aktive Pasive Rezerva 180 Depozita 1800 Hua 1620 - Totali 1800 Totali 1800

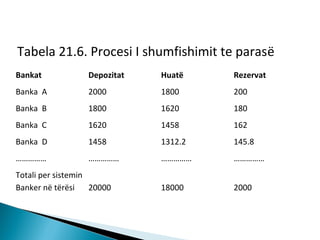

- 21. Tabela 21.6. Procesi I shumfishimit te parasÃŦ Bankat Depozitat HuatÃŦ Rezervat Banka A 2000 1800 200 Banka B 1800 1620 180 Banka C 1620 1458 162 Banka D 1458 1312.2 145.8 âĶâĶâĶâĶâĶ âĶâĶâĶâĶâĶ âĶâĶâĶâĶâĶ âĶâĶâĶâĶâĶ 18000 2000 Totali per sistemin Banker nÃŦ tÃŦrÃŦsi 20000