Beleznai Endre, Generali: TechnolÃģgiai vÃĄltozÃĄsok hatÃĄsa a gÃĐpjÃĄrmÅą-biztosÃtÃĄsra

- 1. TechnolÃģgiai vÃĄltozÃĄsok hatÃĄsa a gÃĐpjÃĄrmÅą-biztosÃtÃĄsra ÂĐ Jogi szemÃĐlyisÃĐg GÃĐpjÃĄrmÅą-, ÃĐs LakossÃĄgi VagyonbiztosÃtÃĄsi IgazgatÃģsÃĄg, Generali BiztosÃtÃģ Beleznai Endre 2018. ÃĄprilis 19.

- 3. Casco ÃĐs kÃķtelezÅ âĒ Casco: sajÃĄt jÃĄrmÅąben keletkezett kÃĄrokra nyÚjt fedezetet, jellemzÅen lopÃĄs, tÃķrÃĐs, ÃķnÃĄllÃģ ÞvegtÃķrÃĐs ÃĐs elemi kÃĄrokra âĒ KÃķtelezÅ GÃĐpjÃĄrmÅą-FelelÅssÃĐgBiztosÃtÃĄs(KGFB): jÃĄrmÅąvel mÃĄsnak okozott kÃĄrok megtÃĐrÃtÃĐsÃĐre szolgÃĄl, tÃķrvÃĐny szabÃĄlyozza ÃĐs kÃķtelezÅ. JellemzÅen szemÃĐlyi sÃĐrÞlÃĐs, mÃĄs gÃĐpjÃĄrmÅąben okozott kÃĄrok, valamint egyÃĐb anyagi kÃĄrokra ad fedezetet.

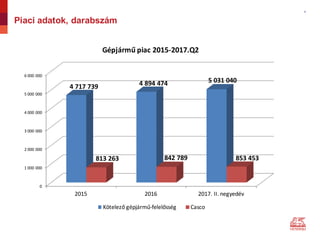

- 4. 4 Piaci adatok, darabszÃĄm 0 1 000 000 2 000 000 3 000 000 4 000 000 5 000 000 6 000 000 2015 2016 2017. II. negyedÃĐv 4 717 739 4 894 474 5 031 040 813 263 842 789 853 453 GÃĐpjÃĄrmÅą piac 2015-2017.Q2 KÃķtelezÅ gÃĐpjÃĄrmÅą-felelÅssÃĐg Casco

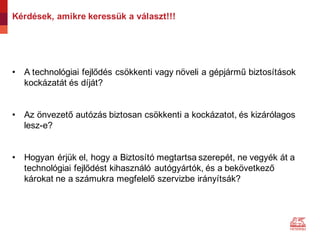

- 5. KÃĐrdÃĐsek, amikre keressÞk a vÃĄlaszt!!! âĒ A technolÃģgiai fejlÅdÃĐs csÃķkkenti vagy nÃķveli a gÃĐpjÃĄrmÅą biztosÃtÃĄsok kockÃĄzatÃĄt ÃĐs dÃjÃĄt? âĒ Az ÃķnvezetÅ autÃģzÃĄs biztosan csÃķkkenti a kockÃĄzatot, ÃĐs kizÃĄrÃģlagos lesz-e? âĒ Hogyan ÃĐrjÞk el, hogy a BiztosÃtÃģ megtartsa szerepÃĐt, ne vegyÃĐk ÃĄt a technolÃģgiai fejlÅdÃĐst kihasznÃĄlÃģ autÃģgyÃĄrtÃģk, ÃĐs a bekÃķvetkezÅ kÃĄrokat ne a szÃĄmukra megfelelÅ szervizbe irÃĄnyÃtsÃĄk?

- 6. KockÃĄzat = KÃĄrgyakorisÃĄg * ÃtlagkÃĄr KockÃĄzat: dÃjkÃĐpzÃĐs alapja KÃĄrgyakorisÃĄg: kÃĄrokozÃĄs darabszÃĄma ÃtlagkÃĄr: az ÃĄtlagosan kifizetett kÃĄr Ãķsszege

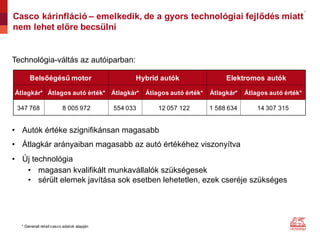

- 7. 7 TechnolÃģgia-vÃĄltÃĄs az autÃģiparban: âĒ AutÃģk ÃĐrtÃĐke szignifikÃĄnsan magasabb âĒ ÃtlagkÃĄr arÃĄnyaiban magasabb az autÃģ ÃĐrtÃĐkÃĐhez viszonyÃtva âĒ Ãj technolÃģgia âĒ magasan kvalifikÃĄlt munkavÃĄllalÃģk szÞksÃĐgesek âĒ sÃĐrÞlt elemek javÃtÃĄsa sok esetben lehetetlen, ezek cserÃĐje szÞksÃĐges BelsÅÃĐgÃĐsÅą motor Hybrid autÃģk Elektromos autÃģk ÃtlagkÃĄr* Ãtlagos autÃģ ÃĐrtÃĐk* ÃtlagkÃĄr* Ãtlagos autÃģ ÃĐrtÃĐk* ÃtlagkÃĄr* Ãtlagos autÃģ ÃĐrtÃĐk* 347 768 8 005 972 554 033 12 057 122 1 588 634 14 307 315 * Generali retail casco adatok alapjÃĄn Casco kÃĄrinflÃĄciÃģ â emelkedik, de a gyors technolÃģgiai fejlÅdÃĐs miatt nem lehet elÅre becsÞlni

- 8. 8 A nagyfeszÞltsÃĐgÅą akkumulÃĄtorok ÃĄra a biztosÃtÃģknak (kedvezmÃĐnyes!) âĒ E-Golfnagyfesz. akku 5.260.947.-Ft + Ãfa âĒ E-Golfakkumodul 1 db (EbbÅl 8 van) 200.574 .-Ft + Ãfa âĒ E-Golfakkumodul kisebb (ebbÅl 9 van): 180.845.-Ft + Ãfa âĒ E-Golfakkumodul mÃĐg kisebb (ebbÅl 10 van): 111.795.-Ft + Ãfa âĒ E-GolfteljesÃtmÃĐnyelektronika: 1.031.560.-Ft + Ãfa âĒ E-GolfmotorvezÃĐrlÅ elektronika: 96.580.-Ft + Ãfa âĒ E-GolftÃķltÅelektronika: 456.448.-Ft +Ãfa âĒ E-Golfelektromotor+ÃĄttÃĐtelhÃĄz: 1.379.466.-Ft + Ãfa

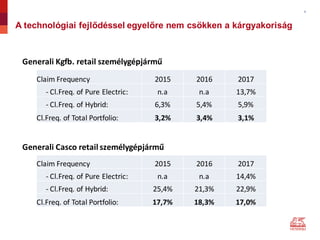

- 9. 9 A technolÃģgiai fejlÅdÃĐssel egyelÅre nem csÃķkken a kÃĄrgyakorisÃĄg Claim Frequency 2015 2016 2017 - Cl.Freq. of Pure Electric: n.a n.a 13,7% - Cl.Freq. of Hybrid: 6,3% 5,4% 5,9% Cl.Freq. of Total Portfolio: 3,2% 3,4% 3,1% Claim Frequency 2015 2016 2017 - Cl.Freq. of Pure Electric: n.a n.a 14,4% - Cl.Freq. of Hybrid: 25,4% 21,3% 22,9% Cl.Freq. of Total Portfolio: 17,7% 18,3% 17,0% Generali Kgfb. retail szemÃĐlygÃĐpjÃĄrmÅą Generali Casco retail szemÃĐlygÃĐpjÃĄrmÅą

- 10. A kÃĄrgyakorisÃĄgok ÃĐs az ÃĄtlagkÃĄrok emelkedÃĐse vilÃĄgszintÅą problÃĐma USA Source: Insurance Information Institute, Fast track monitoring system

- 12. 12 MegoldÃĄst hoz az ÃķnvezetÅ autÃģ? Az ÃķnvezetÅ technolÃģgia soha nem lesz kizÃĄrÃģlagos: âĒ Egyes szegmensekben a jÃķvÅben kÃķzelÃtheti a 100%-ot, pl.: szÃĄllÃtmÃĄnyozÃĄs, carsharing, taxi, busz âĒ A lakossÃĄg kÃķrÃĐben mindig lesz igÃĐny hagyomÃĄnyos ÃĐs hibrid megoldÃĄsokra. âĒ A szabÃĄlyozÃĄsnak ÃĐs biztosÃtÃĄsi iparnak a hagyomÃĄnyos ÃĐs ÃķnvezetÅ technolÃģgia egyÞttÃĐlÃĐsÃĐre kell felkÃĐszÞlnie, nem csak ÃĄtmeneti idÅre. KÃĄrok emiatt lesznek, bÃĄr egyes szegmensekben lÃĄtvÃĄnyosan csÃķkkenhet a darabszÃĄmuk. A kÃĐrdÃĐs, ki irÃĄnyÃtja a kÃĄrokat, milyen szervizekbe ÃĐs vajon az autÃģgyÃĄrtÃģk integrÃĄlni akarjÃĄk-e a biztosÃtÃĄst?

- 13. Amit ma gondolunk âĒ A technolÃģgiai fejlÅdÃĐs csÃķkkenti vagy nÃķveli a gÃĐpjÃĄrmÅą biztosÃtÃĄsok kockÃĄzatÃĄt ÃĐs dÃjÃĄt? Most Úgy nÃĐz ki, hogy nem csÃķkkenti, hiszen egyelÅre nÃķvekvÅ Casco ÃĄtlagkÃĄrok, ÃĐs sem Cascoban, sem Kgfb-ben nem csÃķkken a kÃĄrgyakorisÃĄg. âĒ Az ÃķnvezetÅ autÃģzÃĄs biztosan csÃķkkenti a kockÃĄzatot, ÃĐs kizÃĄrÃģlagos lesz-e? Soha nem lesz kizÃĄrÃģlagos, egyes szegmensekben jelentÅs kÃĄr darabszÃĄm csÃķkkenÃĐs vÃĄrhatÃģ. âĒ Hogyan ÃĐrjÞk el, hogy a BiztosÃtÃģ szerepÃĐt ne vegyÃĐk ÃĄt a technolÃģgiai fejlÅdÃĐst kihasznÃĄlÃģ autÃģgyÃĄrtÃģk, ÃĐs a bekÃķvetkezÅ kÃĄrokat ne a szÃĄmukra megfelelÅ szervizbe irÃĄnyÃtsÃĄk? KeressÞk a vÃĄlaszt!

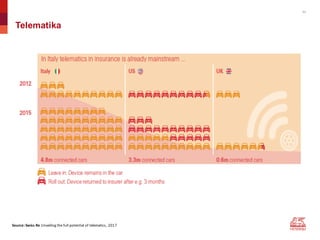

- 14. LehetsÃĐges tÃĐmÃĄk az InnovÃĄciÃģs napra âĒ ÃrtÃĐkesÃtÃĐs mÃģdjÃĄnak, folyamatÃĄnak technolÃģgiai tÃĄmogatÃĄsa. âĒ Telematika alkalmazÃĄsa prevenciÃģs jelleggel, illetve edukÃĄciÃģs cÃĐllal. âĒ ÃnvezetÅ gÃĐpjÃĄrmÅąvek (carsharing). âĒ AutÃģgyÃĄrtÃģ â BiztosÃtÃģ kÃĐsÅbbi egyÞttmÅąkÃķdÃĐsÃĐnek biztosÃtÃĄsa.

- 15. KÃķszÃķnÃķm a figyelmet! ÂĐ Jogi szemÃĐlyisÃĐg

- 17. 17 Generali Casco fajtÃĄk Full Casco: âĒ LopÃĄs, âĒ TÃķrÃĐs, âĒ ElemikÃĄr, âĒ ÃvegtÃķrÃĐs, RÃĐsz Casco: âĒ Nem tartalmaz minden fedezetet,

- 18. 18 Generali Casco fajtÃĄk Dealer Casco: âĒ SpeciÃĄlis addicionÃĄlis szolgÃĄltatÃĄsok, ezzel a standard casconÃĄl tÃķbb, âĒ ElÅny: a dealer szolgÃĄltatÃĄsok elÅnyÃķsek a mÃĄrkakereskedÅnek ÃĐs az ÞgyfÃĐlnek is Pl. Pappas Casco, HovÃĄnyCasco Brand (MÃĄrka) Casco: âĒ MÃĄrkaimportÅr ÃĄltal kÃĐrt tÃķbblet szolgÃĄltatÃĄsokkal felruhÃĄzott Casco termÃĐk, amit az importÅr a mÃĄrkakereskedÃĐseiben ÃĐrtÃĐkesÃttet Pl. BMW, Toyota mÃĄrkacasco

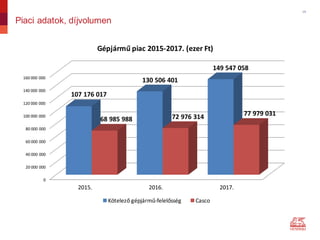

- 19. 19 Piaci adatok, dÃjvolumen 0 20 000 000 40 000 000 60 000 000 80 000 000 100 000 000 120 000 000 140 000 000 160 000 000 2015. 2016. 2017. 107 176 017 130 506 401 149 547 058 68 985 988 72 976 314 77 979 031 GÃĐpjÃĄrmÅą piac 2015-2017. (ezer Ft) KÃķtelezÅ gÃĐpjÃĄrmÅą-felelÅssÃĐg Casco

- 20. 20 Generali gÃĐpjÃĄrmÅą-biztosÃtÃĄs ÃĐrtÃĐkesÃtÃĐsi csatornÃĄk 33% 53% 9% 5% Kgfb. ÃĐrtÃĐkesÃtÃĐsi csatorna szerinti rÃĐszarÃĄnyai GÃH Alkusz/dealer Direkt EgyÃĐb

- 21. 21 Generali gÃĐpjÃĄrmÅą-biztosÃtÃĄs ÃĐrtÃĐkesÃtÃĐsi csatornÃĄk 25% 63% 3% 9% Casco ÃĐrtÃĐkesÃtÃĐsi csatorna szerinti rÃĐszarÃĄnyai GÃH Alkusz/dealer Direkt EgyÃĐb

- 22. 22 Passat GTE vezetÅasszisztens-rendszerek âĒ Front-assist kÃķrnyezetfigyelÅ rendszer (vÃĄrosivÃĐszfÃĐk-funkciÃģ, gyalogosfelismerÃĐs) âĒ ACC automatikus kÃķvetÃĐsitÃĄvolsÃĄg-tartÃĄs (radarral) âĒ SÃĄvtartÃģ asszisztens (vÃĐszhelyzet-asszisztens, dugÃģasszisztens) âĒ SÃĄvvÃĄltÃĄs-asszisztens kiparkolÃĄsi asszisztenssel âĒ ParkolÃģasszisztens 3.0 âĒ UtÃĄnfutÃģ-tolatÃģ asszisztens âĒ KÃķrnyezeti kamera (area view) âĒ Gumiabroncs-ellenÅrzÃĐs âĒ MÃĄsodlagos ÞtkÃķzÃĐs elkerÞlÃĐs âĒ FÃĄradtsÃĄg-felismerÃĐs

- 23. 23 A Volkswagen biztonsÃĄgi elÅÃrÃĄsai az elektromos autÃģkkal vÃĐgzett munkÃĄk sorÃĄn âĒ Elektromos autÃģt csak az erre felkÃĐszÃtett szerviz javÃthat! âĒ EuP â elektromosan tÃĄjÃĐkoztatott szemÃĐly â mindenki, aki a szervizben hozzÃĄnyÚl az elektromos autÃģkhoz âĒ HVT â nagyfeszÞltsÃĐgÅą technikus â aki elvÃĐgezheti az elektromos autÃģ feszÞltsÃĐgmentesÃtÃĐsÃĐt âĒ HVE â nagyfeszÞltsÃĐgÅą szakÃĐrtÅ â aki javÃtÃĄsi munkÃĄkat vÃĐgezhet az elektromos autÃģ nagyfeszÞltsÃĐgÅą rÃĐszein